SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. Serg_V |Алгоритм мониторинг стакана. Оборот на ММВБ.

- 26 марта 2013, 09:51

- |

Здравствуйте!

Ко мне часто обращаются написать алгоритм, который бы совершал сделки с высокой частотой и имел профит на хотя бы месячном интервале.

Сразу скажу, что без специального софта и быстрого канала связи, прибыльный алгоритм сделать очень сложно.

Но на RTS FORTS есть низколиквидные инструменты, которые не интересны HFT роботам. Их спрэд составляет более 0,05%, BRH, GZM, SUGR, OFZ и множество других инструментов с “вялым стаканом».

При расширении спрэд имеет свойство сходиться. Проделав некие наблюдения сделал расчеты величин расхождения, выставление стоп заявок и тейк — профитов. Что б на длительном интервале иметь небольшой профит. Для получения прибыли в долгосрочном плане нам потребуется несколько инструментов + условия для входа, при котором будем получать мат. ожидание>0. А именно средняя прибыль*%приб.сделок-средний убыток*%убыточных сделок.

( Читать дальше )

Ко мне часто обращаются написать алгоритм, который бы совершал сделки с высокой частотой и имел профит на хотя бы месячном интервале.

Сразу скажу, что без специального софта и быстрого канала связи, прибыльный алгоритм сделать очень сложно.

Но на RTS FORTS есть низколиквидные инструменты, которые не интересны HFT роботам. Их спрэд составляет более 0,05%, BRH, GZM, SUGR, OFZ и множество других инструментов с “вялым стаканом».

При расширении спрэд имеет свойство сходиться. Проделав некие наблюдения сделал расчеты величин расхождения, выставление стоп заявок и тейк — профитов. Что б на длительном интервале иметь небольшой профит. Для получения прибыли в долгосрочном плане нам потребуется несколько инструментов + условия для входа, при котором будем получать мат. ожидание>0. А именно средняя прибыль*%приб.сделок-средний убыток*%убыточных сделок.

( Читать дальше )

- комментировать

- ★6

- Комментарии ( 3 )

Блог им. Serg_V |Эффективная алгоритмическая стратегия

- 23 марта 2013, 10:52

- |

Здравствуйте!

Решил выложить один из своих самых стабильный алгоритмов, с четкой понятной идеей и логикой.

Ни для кого не секрет что с падением волатильности с октября 2012г многие алгоритмические системы залезли в просадки. Частично и мои из моего портфеля.

Если взять весь 2012г, отбросить гэпы и вечерние сессии, то имеем низковолатильное движение внутря дня. Для направленных алгоритмов это сложная фаза, т.к многие стремятся не переносить позицию через ночь, абы не попадать на гэпы. Поэтому зарабатывать на низкой волатильности особо не на чем.

Конкретный алгоритм использует паттерны на вечерней сессий и гэповые паттерны.

В основе алгоритма лежит статистический анализ распределения приращений индекса при определенных паттернах. Для усиления параметров «обычной» покупки используются две локальные неэффективности рынка: это высокая вероятность роста в определенное время, если к этому складываются предпосылки, а также паттерн при возникновения которого высокая вероятность профитной сделки, иногда также происходят утренние краткосрочные входы в «шорт» на базе одной из дополнительных неэффективностей.

( Читать дальше )

Решил выложить один из своих самых стабильный алгоритмов, с четкой понятной идеей и логикой.

Ни для кого не секрет что с падением волатильности с октября 2012г многие алгоритмические системы залезли в просадки. Частично и мои из моего портфеля.

Если взять весь 2012г, отбросить гэпы и вечерние сессии, то имеем низковолатильное движение внутря дня. Для направленных алгоритмов это сложная фаза, т.к многие стремятся не переносить позицию через ночь, абы не попадать на гэпы. Поэтому зарабатывать на низкой волатильности особо не на чем.

Конкретный алгоритм использует паттерны на вечерней сессий и гэповые паттерны.

В основе алгоритма лежит статистический анализ распределения приращений индекса при определенных паттернах. Для усиления параметров «обычной» покупки используются две локальные неэффективности рынка: это высокая вероятность роста в определенное время, если к этому складываются предпосылки, а также паттерн при возникновения которого высокая вероятность профитной сделки, иногда также происходят утренние краткосрочные входы в «шорт» на базе одной из дополнительных неэффективностей.

( Читать дальше )

Блог им. Serg_V |Алгоритмизация торговли SI

- 19 марта 2013, 13:47

- |

Здравствуйте!

В очередной раз публикую одну из своих статей в области алгоритмического трейдинга, с целью показать получение оптимальных параметров стратегии и оценки работоспособности идеи.

Итак, цель — получить алгоритм (100% формализован и автоматизирован) который имеет приемлемый для трейдера параметры, а именно Доходность, Макс Просадка, % прибыльных месяцев, соотношение Дох/Макс просадка.

Инструмент выберем Si (фьючерс на доллар/рубль), т.к он имеет техничный характер поведения. Алгоритм направленного типа, т.е зарабатывает за счет движения из т А в т В.

Инструмент до октября 2012г имел трендовый характер, с октября характер поведения значительно изменился. Наблюдается множество ложных выбросов и движение в узком диапазоне.

Т.к это механическая система, основная задача получить будущие стабильные ожидания на основе текущих, т.е получить стабильные приращения прибыли.

( Читать дальше )

В очередной раз публикую одну из своих статей в области алгоритмического трейдинга, с целью показать получение оптимальных параметров стратегии и оценки работоспособности идеи.

Итак, цель — получить алгоритм (100% формализован и автоматизирован) который имеет приемлемый для трейдера параметры, а именно Доходность, Макс Просадка, % прибыльных месяцев, соотношение Дох/Макс просадка.

Инструмент выберем Si (фьючерс на доллар/рубль), т.к он имеет техничный характер поведения. Алгоритм направленного типа, т.е зарабатывает за счет движения из т А в т В.

Инструмент до октября 2012г имел трендовый характер, с октября характер поведения значительно изменился. Наблюдается множество ложных выбросов и движение в узком диапазоне.

Т.к это механическая система, основная задача получить будущие стабильные ожидания на основе текущих, т.е получить стабильные приращения прибыли.

( Читать дальше )

Блог им. Serg_V |Стратегия извлечения прибыли из бивалютной корзины

- 16 марта 2013, 14:57

- |

Стратегия извлечения прибыли из бивалютной корзины

Здравствуйте!

Заинтересовал данный топик http://smart-lab.ru/blog/107852.php в плане извлечения прибыли из движения бивалютной корзины.

Итак, автор предлагает шортить EUR/RUB и одновременно лонгить USD/RUB, с некоторым усреднением с целью что данные валюты ходят в четком узком коридоре.

Проанализировал поведение данных инструментов видно, что зачастую при падении EUR/RUB происходит рост USD/RUB. Т.е выгодно совершать обратные сделки, причем позиции оказываются нейтральными относительно рынка.

До октября 2012г USD/RUB имел преимущественно направленный характер. Но с октября данная тенденция в значительной степени изменилась.

Варианты стратегии:

— Мониторинг уровней бивалютной корзины. Сделки от уровней. Т.е у нижней границы покупка EUR/RUB и USD/RUB. Как недостаток поведение мало предсказуемо, как следствие значительные просадки от EUR/RUB и USD/RUB в одном направлении.

( Читать дальше )

Здравствуйте!

Заинтересовал данный топик http://smart-lab.ru/blog/107852.php в плане извлечения прибыли из движения бивалютной корзины.

Итак, автор предлагает шортить EUR/RUB и одновременно лонгить USD/RUB, с некоторым усреднением с целью что данные валюты ходят в четком узком коридоре.

Проанализировал поведение данных инструментов видно, что зачастую при падении EUR/RUB происходит рост USD/RUB. Т.е выгодно совершать обратные сделки, причем позиции оказываются нейтральными относительно рынка.

До октября 2012г USD/RUB имел преимущественно направленный характер. Но с октября данная тенденция в значительной степени изменилась.

Варианты стратегии:

— Мониторинг уровней бивалютной корзины. Сделки от уровней. Т.е у нижней границы покупка EUR/RUB и USD/RUB. Как недостаток поведение мало предсказуемо, как следствие значительные просадки от EUR/RUB и USD/RUB в одном направлении.

( Читать дальше )

Блог им. Serg_V |Оптимальный вход в контр-тренд

- 15 марта 2013, 11:44

- |

Здравствуйте!

Особенно у новичков наверняка имеетя масса идей по торговле краткосрочных контр-трендовых систем на текущем низковолатильном рынке без выроженных направленных движений.

Но основная сложность - как же идентифицировать движенние на начальном этапе, причем механическим способом, для терминалов Welth-Lab, TSlab. И не иметь множества параметров.

Приведу пример одного из простых, но достаточно эффектиыных способов, на котором основан один из моих алгоритмов.

Инструмент фьючер на индекс РТС, таймфрейм 15мин.

Итак, даже не очень внимательный глаз часто замечает так называемые ложные «прорывы», далее некое движение в обратном направлении, которое можно и нужно использовать.

Трейд с примером приведен ниже.

( Читать дальше )

Особенно у новичков наверняка имеетя масса идей по торговле краткосрочных контр-трендовых систем на текущем низковолатильном рынке без выроженных направленных движений.

Но основная сложность - как же идентифицировать движенние на начальном этапе, причем механическим способом, для терминалов Welth-Lab, TSlab. И не иметь множества параметров.

Приведу пример одного из простых, но достаточно эффектиыных способов, на котором основан один из моих алгоритмов.

Инструмент фьючер на индекс РТС, таймфрейм 15мин.

Итак, даже не очень внимательный глаз часто замечает так называемые ложные «прорывы», далее некое движение в обратном направлении, которое можно и нужно использовать.

Трейд с примером приведен ниже.

( Читать дальше )

Блог им. Serg_V |Системный и дискретный трейдинг

- 13 марта 2013, 14:56

- |

Здравствуйте!

В данной статье приведу основные метода торговли в трейдинге, их преимущества и недостатки.

Итак, три основных метода - Механический (Sistematic), Тренд следящий (Trend-Following) и дискретный (Diskret) .

Рассмотрим, в сравнении, механический и дискретный.

Механический (автоматизированный) имеет некоторые существенные преимущества по сравнению с традиционными тренд-следящими, дискретными торговыми методами. Ключевая трудность для институциональных участников рынка заключается в том, что результаты торговли дискретных трейдеров очень трудно прогнозировать. Даже трейдеры с многолетней историей хорошего соотношения прибыли/убытков восприимчивы к внешним факторам, которые могут быть разрушительными для «интеллектуального багажа», от которого зависит их работа.

Беспокойства о здоровье, личных взаимоотношениях, семье и огромное число других факторов могут оказать серьезное влияние на эффективность их торговли. Трейдеры ограничены числом рынков, которые они могут отслеживать, и сталкиваются с все более длительными часами торговли по большинству инструментов. Они могут пропустить сделку из-за своего отсутствия у монитора, нахождения в отпуске, болезни или затянувшейся встречи с руководителем или инвесторами.

( Читать дальше )

В данной статье приведу основные метода торговли в трейдинге, их преимущества и недостатки.

Итак, три основных метода - Механический (Sistematic), Тренд следящий (Trend-Following) и дискретный (Diskret) .

Рассмотрим, в сравнении, механический и дискретный.

Механический (автоматизированный) имеет некоторые существенные преимущества по сравнению с традиционными тренд-следящими, дискретными торговыми методами. Ключевая трудность для институциональных участников рынка заключается в том, что результаты торговли дискретных трейдеров очень трудно прогнозировать. Даже трейдеры с многолетней историей хорошего соотношения прибыли/убытков восприимчивы к внешним факторам, которые могут быть разрушительными для «интеллектуального багажа», от которого зависит их работа.

Беспокойства о здоровье, личных взаимоотношениях, семье и огромное число других факторов могут оказать серьезное влияние на эффективность их торговли. Трейдеры ограничены числом рынков, которые они могут отслеживать, и сталкиваются с все более длительными часами торговли по большинству инструментов. Они могут пропустить сделку из-за своего отсутствия у монитора, нахождения в отпуске, болезни или затянувшейся встречи с руководителем или инвесторами.

( Читать дальше )

Блог им. Serg_V |Алгоритм на основе анализа волатильности

- 12 марта 2013, 08:29

- |

Здравствуйте!

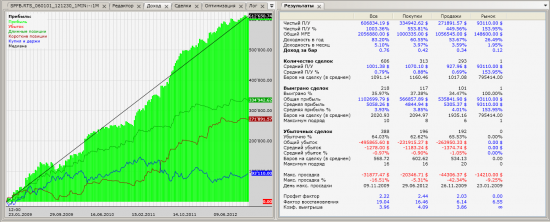

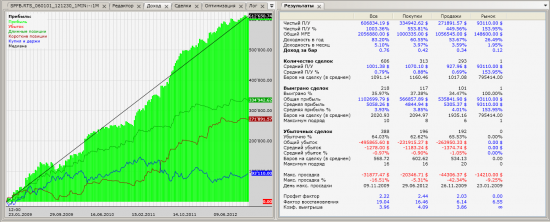

В очередной раз выкладываю одну из своих разработок в области алгоритмического трейдинга. Цель статьи – показать эффективность не новой, но доработанной идеи.

Стратегия является направленного типа, т.е зарабатывает за счет движения из точки A в точку B.

Идея связанная с анализом волатильности. В данном конкретном случае волатильность измеряется по дневным барам, т.е из максимума вычитается минимум, и делится на количество баров. Тем самым получаем средний диапазон размаха цен. Задача алгоритма мониторить узконаправленные диапазоны и входить в позицию при выходе цены из этого диапазона плюс еще некоторый фильтр.

Эквити, параметры и пример сделок приведен ниже:

( Читать дальше )

В очередной раз выкладываю одну из своих разработок в области алгоритмического трейдинга. Цель статьи – показать эффективность не новой, но доработанной идеи.

Стратегия является направленного типа, т.е зарабатывает за счет движения из точки A в точку B.

Идея связанная с анализом волатильности. В данном конкретном случае волатильность измеряется по дневным барам, т.е из максимума вычитается минимум, и делится на количество баров. Тем самым получаем средний диапазон размаха цен. Задача алгоритма мониторить узконаправленные диапазоны и входить в позицию при выходе цены из этого диапазона плюс еще некоторый фильтр.

Эквити, параметры и пример сделок приведен ниже:

( Читать дальше )

Блог им. Serg_V |Алгоритм на основе анализа волатильности

- 12 марта 2013, 08:28

- |

Здравствуйте!

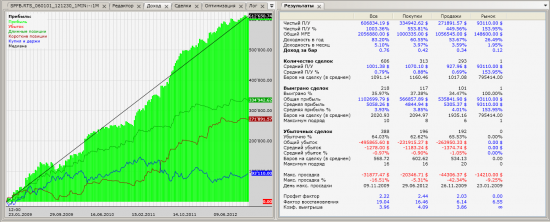

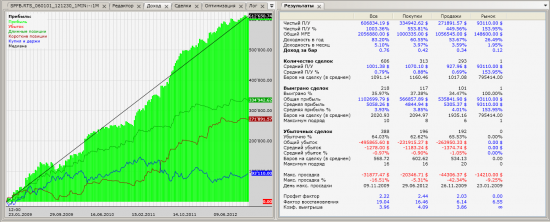

В очередной раз выкладываю одну из своих разработок в области алгоритмического трейдинга. Цель статьи – показать эффективность не новой, но доработанной идеи.

Стратегия является направленного типа, т.е зарабатывает за счет движения из точки A в точку B.

Идея связанная с анализом волатильности. В данном конкретном случае волатильность измеряется по дневным барам, т.е из максимума вычитается минимум, и делится на количество баров. Тем самым получаем средний диапазон размаха цен. Задача алгоритма мониторить узконаправленные диапазоны и входить в позицию при выходе цены из этого диапазона плюс еще некоторый фильтр.

Эквити, параметры и пример сделок приведен ниже:

( Читать дальше )

В очередной раз выкладываю одну из своих разработок в области алгоритмического трейдинга. Цель статьи – показать эффективность не новой, но доработанной идеи.

Стратегия является направленного типа, т.е зарабатывает за счет движения из точки A в точку B.

Идея связанная с анализом волатильности. В данном конкретном случае волатильность измеряется по дневным барам, т.е из максимума вычитается минимум, и делится на количество баров. Тем самым получаем средний диапазон размаха цен. Задача алгоритма мониторить узконаправленные диапазоны и входить в позицию при выходе цены из этого диапазона плюс еще некоторый фильтр.

Эквити, параметры и пример сделок приведен ниже:

( Читать дальше )

Блог им. Serg_V |Алгоритм на основе анализа волатильности.

- 12 марта 2013, 08:27

- |

Здравствуйте!

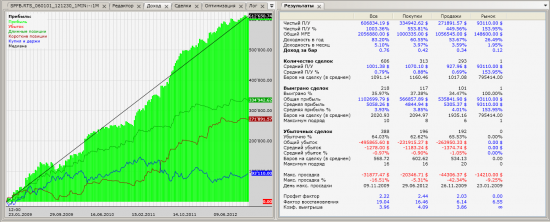

В очередной раз выкладываю одну из своих разработок в области алгоритмического трейдинга. Цель статьи – показать эффективность не новой, но доработанной идеи.

Стратегия является направленного типа, т.е зарабатывает за счет движения из точки A в точку B.

Идея связанная с анализом волатильности. В данном конкретном случае волатильность измеряется по дневным барам, т.е из максимума вычитается минимум, и делится на количество баров. Тем самым получаем средний диапазон размаха цен. Задача алгоритма мониторить узконаправленные диапазоны и входить в позицию при выходе цены из этого диапазона плюс еще некоторый фильтр.

Эквити, параметры и пример сделок приведен ниже:

( Читать дальше )

В очередной раз выкладываю одну из своих разработок в области алгоритмического трейдинга. Цель статьи – показать эффективность не новой, но доработанной идеи.

Стратегия является направленного типа, т.е зарабатывает за счет движения из точки A в точку B.

Идея связанная с анализом волатильности. В данном конкретном случае волатильность измеряется по дневным барам, т.е из максимума вычитается минимум, и делится на количество баров. Тем самым получаем средний диапазон размаха цен. Задача алгоритма мониторить узконаправленные диапазоны и входить в позицию при выходе цены из этого диапазона плюс еще некоторый фильтр.

Эквити, параметры и пример сделок приведен ниже:

( Читать дальше )

Блог им. Serg_V |Алгоритм идентификации покупки крупных объемов фондами

- 10 марта 2013, 09:44

- |

Здравствуйте!

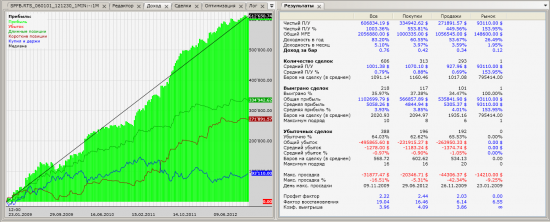

В очередной раз представляю Вашему вниманию одну из своих разработок в области алгоритмического трейдинга, с целью предоставления информации интересующихся данной областью трейдеров.

Изучив достаточно информации о механизмах покупки крупных объемах бумаг фондами, именно дат, времени покупок и характер поведения рынка. Систематизировал и формализовал набор правил, которые «зашил» в данный алгоритм.

Алгоритм работает на фьючерсе на индекс РТС. На уровне идеи используется только дата и время покупки. На уровне алгоритма добавлен некий фильтр, который идентифицирует силу движения, возникающую от покупок. Для большей эффективности систему разбил на 2 входа. Цель первого входа взять краткосрочное движение, цель второго- взять некоторое среднесрочное движение, возникшее вследствии серии покупок. Система имеет первоначальный стоп, трейлинг стоп по волатильности, тейк-профит по волатильности.

( Читать дальше )

В очередной раз представляю Вашему вниманию одну из своих разработок в области алгоритмического трейдинга, с целью предоставления информации интересующихся данной областью трейдеров.

Изучив достаточно информации о механизмах покупки крупных объемах бумаг фондами, именно дат, времени покупок и характер поведения рынка. Систематизировал и формализовал набор правил, которые «зашил» в данный алгоритм.

Алгоритм работает на фьючерсе на индекс РТС. На уровне идеи используется только дата и время покупки. На уровне алгоритма добавлен некий фильтр, который идентифицирует силу движения, возникающую от покупок. Для большей эффективности систему разбил на 2 входа. Цель первого входа взять краткосрочное движение, цель второго- взять некоторое среднесрочное движение, возникшее вследствии серии покупок. Система имеет первоначальный стоп, трейлинг стоп по волатильности, тейк-профит по волатильности.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс